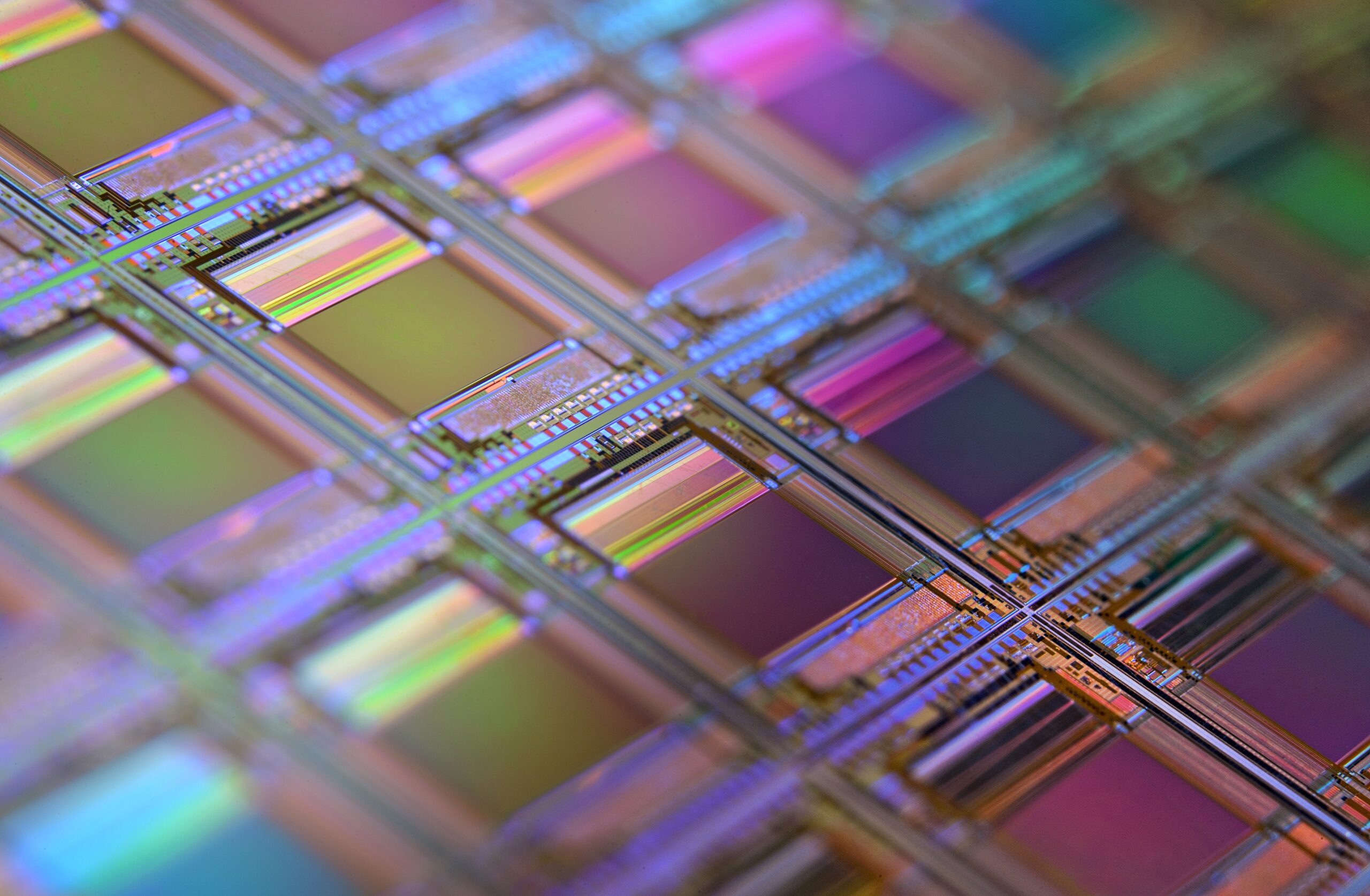

Уже полтора года в мире не прекращается дефицит полупроводников — необходимого элемента любой электронной продукции, начиная от бытовой техники и заканчивая автомобилями. Факторы, послужившие ему причиной, настолько разнообразны, что эксперты консалтингового агентства Accenture назвали это явление «идеальным штормом». Сейчас, спустя 2 года, вопрос недостатка микрочипов ещё далёк от разрешения. Напротив, индустрия сталкивается с новыми вызовами, продиктованными происходящими в Украине событиями. Как переживают азиатские производители чипов затянувшийся кризис? Какие перспективы ждут отрасль дальше?

Элементы «идеального шторма»

Полупроводниковая индустрия подошла к 2020 году в состоянии умеренного роста. Распространение сетей 5G, беспилотных автомобилей и других высоких технологий требовало всё большего количества микросхем, но в целом структура спроса не успела претерпеть значительных изменений.

Структура спроса в индустрии полупроводников (%)

Источник: Semiconductor Industry Association

Однако введённые после начала пандемии коронавируса ограничительные меры буквально взвинтили спрос до небес: миллионы людей, оказавшись дома, были вынуждены переносить свою учёбу, работу и досуг в интернет, для чего им требовались новые гаджеты. Интерес к автомобилям, напротив, существенно упал, и автопроизводители стали массово отзывать заказы на поставки чипов. Это позволило полупроводниковой индустрии переориентировать часть производственных мощностей на бытовую электронику и предотвратить дефицит. Так, на протяжении всего 2020 года среднее ожидание производства чипов не превышало 13 недель. Для сравнения, в 2018 году, когда отрасль также столкнулась с временными трудностями, эта цифра доходила и до 14.

Ситуация значительно усугубилась в 2021 году. С одной стороны, локдауны не прекращались, и спрос на технику продолжал расти. С другой, вопреки ожиданиям, потребность в автомобилях быстро восстановилась, что ещё больше усилило давление на промышленность. Но самым непредсказуемым фактором стал целый ряд произошедших друг за другом природных катаклизмов, ставших последней каплей в возникновении серьёзного дефицита. Так, в феврале 2021 года на Техас, где сосредоточено большое количество крупных фабрик, обрушился аномальный ледяной шторм, приведший к отключению электричества и вынудивший предприятия временно прекратить производство. Уже в марте похожая участь настигла японскую Renesas Electronics: на одной из её фабрик случился пожар, поразивший 5% помещений и заставивший компанию уйти на ремонт. Наконец, стихия не обошла стороной и крупнейшего в мире производителя полупроводников — тайваньскую компанию Taiwan Semiconductor Manufacturing Company (TSMC). Из-за сильнейшей за последние 50 лет засухи правительство ограничило потребление водных ресурсов промышленным сектором на 15%, в связи с чем темпы производства пришлось снизить.

Последствия не заставили себя ждать. Если в январе 2021 года время ожидания поставок полупроводников составляло 15 недель, то к началу февраля 2022 года эта цифра увеличилась до 26, а для некоторых категорий чипов – до 50. Это означает, что, сделав заказ сейчас, производитель электронных устройств будет вынужден ждать необходимые для производства товара микросхемы около года.

Кризис — пора возможностей

Несмотря на все вышеперечисленные трудности, в отрасли не произошло спада производства. Напротив, на фоне беспрецедентного роста спроса индустрии удалось нарастить объёмы, и совокупное число произведённых в 2021 году полупроводников составило 1,15 трлн единиц — на 15% больше, чем в 2020 г. Что касается конечных товаров, то дефицит удалось частично смягчить. Так, например, продажи смартфонов выросли на 6% (после падения на более, чем 12% в 2020 г.), а персональных компьютеров — почти на 10%.

Подавляющее большинство компаний-производителей полупроводников заявили о значительном увеличении прибыли. Так, например, доходы трёх крупнейших компаний, а именно уже упомянутой TSMC, Samsung и United Microelectronics Corporation (UMC) выросли на 25%, 33% и 20,5% соответственно. Рекордный рост с 2010 года также зафиксировал Semiconductor Manufacturing International Company (SMIC) — крупнейший в материковом Китае производитель полупроводников. Доходы компании выросли на 39%, несмотря на существенное давление, оказываемое на неё в рамках торговой войны со стороны США и их союзников. Совокупный же объём мирового рынка полупроводников за 2021 вырос на 25% и составил 583,5 млрд долл.

Такой стремительный взлёт связан прежде всего с по-прежнему высоким спросом, который усиливается желанием заказчиков закупать микрочипы впрок, а также ростом средней цены на сами полупроводники в связи с увеличением затрат производителей на логистику, сырьё и обслуживание работающих на полную мощность вот уже 2 года фабрик. Исходя из этого, стоит понимать, что увеличение объёма полупроводникового рынка является скорее следствием дефицита, нежели признаком его исчезновения.

Однако кризис – это пора возможностей, поэтому 2021 год для индустрии полупроводников стал рекордным не только по росту прибыли, но и по количеству заявлений о расширении производственных мощностей. Так, весной 2021 стало известно, что TSMC инвестировала $12 млрд в строительство новой фабрики по производству 5 нм чипов в Фениксе, Аризона. Запуск предприятия с ожидаемой мощностью в 20 тысяч полупроводниковых пластин в месяц запланирован на 2024. Примечательно, что источники агентства Reuters сообщают, что TSMC в ближайшие годы собирается запустить ещё 5 новых фабрик в США.

Не отстают от своих тайваньских коллег и производители из Южной Кореи. В четвёртом квартале 2021 года Samsung заявила о решении инвестировать 17 млрд долл. в строительство новой фабрики в Тейлоре, штат Техас. Предприятие будет нацелено на выпуск наиболее продвинутых из ныне доступных микросхем размером всего 3 нм и, как рассчитывает компания, вступит в эксплуатацию уже во второй половине 2024 года. Планируется, что фабрика будет тесно сотрудничать с ещё одним заводом Samsung на территории США, который находится всего в 25 километрах от нового объекта.

Наконец, серьёзно нацелена на увеличение объёмов производства американская Intel. В сентябре 2021 года технологический гигант начал строительство двух новых фабрик в Аризоне общей стоимостью около 20 млрд долл. с планируемым запуском в 2024 году. В отличие от своих азиатских конкурентов, компания также собирается осуществить масштабные инвестиции в Европейский союз – более 80 млрд евро до 2030 года. Примерно 12 млрд из этой суммы пойдут на расширение фабрики Intel в Ирландии. Кроме того, в феврале 2022 года компания согласилась приобрести израильскую фабрику Tower Semiconductor за 5,4 млрд долл. Примечательно, что цель этой сделки скорее не в наращивании производства, а в привлечении высококвалифицированных специалистов. Так, прибыль TS в 2021 году составила всего 1,3 млрд долл.

Глобализация и концентрация

Производство чипов можно упрощенно представить как взаимодействие четырех комплексных сегментов, зависящих друг от друга: cоздание оборудования для производства полупроводников, разработка архитектур интегральных схем (дизайн), производство полупроводниковых пластин, аутсорсинговая сборка и тестирование (упаковка).

Наибольшую добавленную стоимость создает дизайн — 53%, которым занимаются fabless-компании (Nvidia, Broadcom, Qualcomm). В то же время дизайн требует соответствующее ПО для автоматизированного проектирования (Electronic Design Automation) которое разрабатывают Arm, Synopsys, Cadence. Одновременно на дизайне и производстве специализируются так называемые “производители интегрированных устройств” (Integrated Device Manufacturer) — к ним относятся Intel и Samsung. Большинство fabless-компаний обычно занимаются исключительно дизайном, поэтому за выпуск схем отвечают foundry-предприятия — например, TSMC. Наконец чипы необходимо собрать, протестировать и запаковать — эти задачи выполняют OSAT-компании (Outsourced Semiconductor Assembly and Test).

Сборка невозможна без специализированного оборудования: например, для производства передовых чипов необходима фотолитография в глубоком ультрафиолете (EUV). Основные производители EUV-оборудования — это нидерландская ASML, тайваньская TSMC и южнокорейская Samsung. Как итог, выпуск чипов предстает как сложная цепочка, которая рушится при удалении даже единственного звена. Так, ограничения по поставкам EUV стали довольно болезненным ударом по полупроводниковому сектору Китая, которому технология пока недоступна.

Мировые fabless-лидеры базируются преимущественно в США. Несмотря на доминирование в областях, которые требуют вложений в R&D, компании США уступают азиатским конкурентам в производстве и упаковке: за 8 лет доля США в производстве сократилась более чем на 10% — с 56,7% в 2013 г. до 43,2% в 2021 г. В Азии сконцентрировано около 75% foundry-производств, включая те, которые способны выпускать схемы размером менее 10 нм: в 2019 г. 92% соответствующих логических чипов были выпущены тайваньскими фабриками. Таким образом, создав перекос в сторону R&D, США перестает быть тем местом, где массово выпускают полупроводниковые схемы.

Отставание в производстве полупроводников несет для США как экономические, так и политические риски — особенно на фоне технологического противостояния с КНР. Администрация президента Байдена осознает эту проблему и работает над мерами по перестройке цепочек поставок и развитию собственных производств.

Кроме того, в США также предлагаются законодательные меры по стимулированию отрасли. Так, Сенат одобрил “Закон США об инновациях и конкуренции 2021 г.” (United States Innovation and Competition Act of 2021) и передал его далее на рассмотрение в Палату представителей. В соответствии с законопроектом, правительство должно предоставить финансирование в размере $110 млрд на 2022–2026 финансовые годы для поддержки производства полупроводников, необходимых исследований и разработок, а также обеспечения безопасности цепочек поставок.

Конгресс рассматривает еще две инициативы, нацеленные исключительно на стимулирование полупроводниковой отрасли: “Закон о содействии производству полупроводников американского производства” (Facilitating American-Built Semiconductors Act, FABS Act) и CHIPS for America Act (CHIPS Act). FABS Act предлагает новые налоговые льготы для инвестиций в фабрики и необходимую инфраструктуру. CHIPS Act предусматривает льготы по подоходному налогу на инвестиции в оборудование и производственные мощности до 2026 года, а также учреждает трастовый фонд, который будет выделен после достижения соглашения с иностранными государственными партнерами.

Одной из целей United States Innovation and Competition Act of 2021 является противостояние конкуренции со стороны Китая, который активно пытается реализовать амбициозные планы по достижению технологической “независимости”.

Амбиции Поднебесной

Важность научно-технического развития подчеркивал еще крестный отец китайских реформ Дэн Сяопин в рамках концепции «четырех модернизаций» (四个现代化). В 1995 г. Цзян Цзэминь утверждал, что Китаю пока что следует учиться у более развитых стран и перенимать их опыт. Спустя десятилетие Ху Цзиньтао стал делать акцент на вовлечении страны в международную конкуренцию и создании независимых инноваций (自主创新). Сегодня Си Цзиньпин мечтает о “великом возрождении китайской нации” (中华民族伟大复兴), один из важнейших компонентов которого — это “опора на собственные научно-технологические силы” (科技自立自强).

Хотя КНР уже удалось достичь успехов в таких hi-tech областях, как искусственный интеллект, машинное обучение, Big Data, квантовые вычисления, космос и 5G, она по-прежнему остается зависимой от иностранных разработок. Чипы — одна из ключевых технологий, которые держат Китай «за горло» (“卡脖子”的关键技术) — так называют стратегически важные продукты, которые в значительной степени полагаются на импорт. Если за рубежом уже доступны микрочипы размером 10 нм и менее, то в 2020 г. в Китае освоили производство пластин размером 28 нм — это разница в два поколения.

Чтобы превратить страну в «промышленного лидера» (制造强国) с 2015 г. реализуется программа Made in China 2025 (中国制造2025). Ее основная задача — развитие экономики с опорой на китайские разработки и достижение независимости от иностранных технологий и инвестиций в 10 областях. В документе указано, что «к 2025 г. [страна должна] самостоятельно обеспечивать 70% базовых компонентов и ключевых материалов» (到2025年,70%的核心基础零部件、关键基础材料实现自主保障).

В 2017 г. Стратегический консультационный центр Китайской академии инженерных наук (中国工程院战略咨询中心) подготовил технологическую дорожную карту реализации программы (《中国制造2025》重点领域技术创新绿皮书——技术路线图), которая сегодня выглядит довольно оптимистичной. Документ содержит ряд индикативных показателей, на которые следует ориентироваться в развитии бизнеса, технологий, образования и науки. Согласно дорожной карте, в 2021-2030 гг. развитие микрочипов должно фокусироваться на следующих показателях:

Цель | Приоритетные технологии | |

|---|---|---|

Дизайн | 2021–2025 гг. — проектирование 20-14 нм чипов; после 2025 г. — синхронизация с международным развитием.

Достижение объема производства в $60 млрд — 35% мирового рынка.

т | Многоядерные CPU для серверов/десктопов, SoC для IoT со сверхнизким энергопотреблением, динамически реконфигурируемые чипы, V-NAND Flash, DRAM & Emerging Memory (RRAM, MRAM), SoC с ИИ для персональных терминалов. |

Производство | Технологии производства 20-14 нм схем, после 2025 г. — синхронизация с международным развитием.

Достижение объема производства в 1 млн схем (12 дюймов), после 2025 г. — 1,5 млн.

| 2021–2030 гг.:

новые комплектующие, 18-дюймовые кремниевые пластины.

2021–2025 гг.:

EUV, технология очистки и подачи материалов сверхвысокой чистоты, фоторезист для EUV.

2025–2030 гг.:

MIL, DSA-материалы.

|

Упаковка | Достижение объема производства в $20 млрд — 45% мирового рынка.

Освоение MCO (Multi-Component Semiconductors).

| MCO. |

Хотя за 5 лет количественные показатели были неоднократно пересмотрены, новые программные документы, поведение компаний и местных властей говорят о том, что общий курс кардинально не изменился. Так, микрочипы находятся в приоритете 14-го пятилетнего плана (2021–2025 гг.), в котором они отмечены как технология, необходимая для создания «интеллектуальных, экологичных и высокотехнологичных производств».

Пекин старается обеспечить производство полупроводников всеми необходимыми условиями. Государство не жалеет денег: в 2014 г. создан Национальный инвестиционный фонд индустрии интегральных схем (国家集成电路产业投资基金股份有限公司, также известен как 大基金 — «Большой фонд»). Главными акционерами фонда, который уже инвестировал в 2,793 компании, стали Министерство финансов (财政部), China Development Bank (国开金融有限责任公司) и China National Tobacco Corporation (中国烟草总公司).

Помимо инвестиций, государство предоставляет льготы полупроводниковым производствам. Например, согласно извещению о «Мерах по стимулированию качественного развития индустрии интегральных схем и программного обеспечения в новую эпоху» (新时期促进集成电路产业和软件产业高质量发展的若干政策), китайские производители микрочипов, удовлетворяющие определенным условиям, получают ряд налоговых послаблений.

Местные администрации — например, в провинции Чжэцзян и Шанхае — включаются в общий тренд и создают условия для развития технологических компаний. Иногда это приводит к анекдотичным случаям, когда щедростью и честолюбием провинциальных чиновников пользуются китайские “великие комбинаторы”. Например, группа аферистов убедила правительство района Дунсиху, г. Ухань, вложить 200 млн юаней в Hongxin Semiconductor Manufacturing, которая планировала ежемесячно производить по 30 000 пластин с передовой логической технологией размерами 7 и 14 нм. Другой пример сомнительных цифр — фабрика Hunan Sanan Semiconductor стоимостью $2,5 млрд, которая должна обеспечить полный цикл производства пластин из карбида кремния, включая выращивание и нарезку булей (монокристаллические слитки, изготовленные синтетическим путем и необходимые для производства интегральных схем), а также упаковку и тестирование. Хотя материнская компания Sanan Optoelectronics утверждает, что после первой фазы строительства фабрика производит 30 000 6-дюймовых пластин в месяц, эксперты в этом сомневаются: реальная производительность вряд ли может превосходить 7500 пластин в месяц.

Как итог, субсидии привели к тому, что с января по май 2021 г. количество китайских полупроводниковых компаний утроилось по сравнению с тем же периодом годом ранее, а производство в целом за год выросло на 33%. Сегодня Китай занял сильные позиции в сфере сборки, упаковки и тестирования (Outsourced Semiconductor Assembly and Test, OSAT). В 2020 г. китайским компаниям удалось занять 38% OSAT-рынка. В том же году китайские предприятия заняли 16% рынка дизайна, уступив США и Тайваню, — т.е. в секторе, который создает наибольшую добавленную стоимость, КНР пока позади.

Достаточно ли роста, который демонстрируют китайские производства, для самообеспечения? На сегодняшний день, очевидно, нет: КНР по-прежнему очень далека от заветных «70%» — по данным на 2021 г. самообеспечение находится на уровне 16%. Среди главных препятствий для Китая на этом пути — яростная конкуренция со стороны США. Американские компании все еще устанавливают правила игры. Догнать — тем более обойти — автора на его же поле не так-то просто. Политическая воля администрации США в Вашингтоне нацелена на то, чтобы отрезать Китай от передовых технологий — тут показательны ограничения в отношении Huawei и поставок EUV-оборудования. Реверс-инжиниринг и копирование в отрасли, сравнимой по сложности с запуском ракеты в космос, Китаю не помогут; нужны технологические компетенции и традиции, которых стране не хватает. В Пекине это понимают: в КНР растет количество профильных университетов и академических программ.

Несмотря на щедрые денежные вливания со стороны государства, поставленные цели сегодня выглядят утопично. В 2021 г. продажи Semiconductor Manufacturing International Corporation (SMIC) и Huahong Group (华虹集团) — крупнейших китайских производителей полупроводников — выросли на 39% и 52% соответственно, в то время как общий рост рынка составил 26%. Как итог, доля китайских компаний увеличилась на 0,9 п.п. до 8,5%. Много это или мало? Для сравнения: мировой foundry-лидер TSMC в третьем квартале 2021 г. занял долю в 53,1%.

Новый год — новые проблемы

Конфликт в Украине также вызывает опасения по поводу дальнейшего усугубления дефицита полупроводников, так как на Россию и Украину приходится существенная доля экспорта важнейших в производстве микрочипов материалов — неона и палладия.

Неон

Неон — благородный газ, который используется в литографическом оборудовании для производства полупроводников и добывается посредством очищения газов, вырабатываемых во время производства стали. Сегодня 50% поставок этого газа приходится на Украину, которая, в свою очередь, закупает неочищенную смесь из России. На данный момент украинские компании уже заявили о невозможности продолжить поставки. В этой связи необходимо проанализировать, как потенциальная невозможность использования украинского газа может отразиться на полупроводниковой отрасли в Азии и мире в целом.

Начнём с того, что производители полупроводников в Японии объявили о том, что не пострадают от прекращения поставок неона из Украины и России, так как на долю этих стран приходится лишь 6% импорта. Власти Тайваня выразились сдержаннее, сообщив, что отечественные производители серьёзно подготовились и у них есть запасы неона на несколько месяцев. Что касается Южной Кореи, то она импортирует 100% неона, из которых 23% и 5% приходятся на Украину и Россию. Тем не менее, Samsung также не видит поводов для беспокойства, ссылаясь на доступные у компании запасы. Примечательно, что наиболее зависимой от украинского неона страной являются США, поставляющие оттуда 90% используемого в стране газа.

Важно понимать, что полупроводниковые компании умеют проводить «импортозамещение». Так, в 2014 году, когда на востоке Украины впервые разгорелся конфликт, на долю этой страны приходилось 70% мирового экспорта неона. За 8 лет эту цифру удалось снизить на 20%. Сегодняшние же события послужили катализатором нового витка избавления от восточноевропейского неона. Так, американская компания Linde анонсировала 250 млн долл. инвестиций в новую фабрику по производству газа в Техасе, а южнокорейский конгломерат Posco ещё в январе 2022 года заявил, что запускает предприятие по очистке неона, способное покрыть 16% годовой потребности страны.

Продолжая говорить о замещении украинского неона на глобальном рынке, можно предположить, что главным бенефициаром этого процесса станет материковый Китай. Во-первых, неон не держит его “за горло”. Во-вторых, являясь одним из крупнейших в мире производителей стали, он имеет лёгкий доступ к неочищенному неону. В то же время, согласно китайским экспертам, отечественная индустрия по очистке газа развита достаточно, чтобы в ближайшее время масштабироваться под запросы рынка.

Как утверждает газета Global Times, по сообщениям китайских производителей неона, за последние дни количество запросов на поставки этого газа увеличилось в 5–6 раз. В случае, если конфликт в Украине вынудит полупроводниковые фабрики массово переходить на других поставщиков, Китай сможет существенно увеличить своё присутствие на мировом рынке неона. Как утверждают китайские эксперты, одной из наиболее крупных потенциальных сделок может стать контракт между одной из крупнейших китайских компаний-производителей неона, Guangdong Huate Gas Co, и нидерландским производителем оборудования для изготовления полупроводников ASML, которая на данный момент закупает около 20% неона из Украины. При этом ASML присоединилась к санкциям США против Китая в рамках торговой войны, запретив поставки своего оборудования в Китай.

Таким образом, делать выводы о ситуации на рынке неона пока рано. С одной стороны, крупнейшие компании заявили либо о своей полной независимости от украинского газа, либо о наличии крупных запасов, способных поддерживать производство на протяжении нескольких месяцев. С другой стороны, множество менее крупных фирм не имеют доступа к такой подушке безопасности, поэтому сбои в поставках в любом случае отразятся на их производственных цепочках. Что касается перспектив Китая, то здесь тоже не всё так однозначно. Обладая сильной сталелитейной промышленностью и развитой неоновой индустрией, он всё ещё является основным стратегическим конкурентом США в высокотехнологичной сфере, в связи с чем связанные с Америкой компании с большой вероятностью не будут рассматривать Китай в качестве первой альтернативы.

Палладий

Ещё одним важным элементом в составе полупроводников является палладий, в мировой добыче которого Россия занимает около 40%. Что касается отдельных стран, то в Азии от российского металла зависят Япония (42,2%) и Южная Корея (23,1%). Большая часть импорта Тайваня идёт из США и Южной Африки. Китай импортирует палладий из США (43,6%) и Великобритании (26,2%).

Стоит отметить, что на данный момент ситуация с палладием гораздо стабильнее, чем с неоном. Так, российский Норникель, на которого приходится 38% добычи палладия в мире, избежал санкций, и драгоценный металл отечественного производства по-прежнему поставляется в том числе и в азиатские страны. Кроме того, в компании заявили, что её целью является “выполнение всех обязательств по контрактам”. Тем не менее, цены на этот металл уже побили исторические рекорды. 7 марта за унцию палладия предлагали 3178 долл., что является самой высокой цифрой за историю наблюдений с 1984 года. Однако стоимость металла быстро вернулась к относительной норме, и на момент закрытия биржи 4 апреля составила 2277, упав таким образом до средних значений 2020-2021 годов.

Но что произойдёт, если поставки из России всё-таки прекратятся? Как и в ситуации с любым другим товаром, компании будут вынуждены искать альтернативных поставщиков. Наиболее очевидным решением является Южная Африка, которая не во многом уступает России в объёмах добычи, а в 2021 году даже обошла её. Тем не менее, представитель крупной южноафриканской металлургической компании South Africa’s Impala Platinum заявил, что возможности страны по замещению российского палладия “ограничены”. Производители автомобилей, в которых палладий используется для изготовления более экологичных комплектующих, на какое-то время смогут прибегнуть к переработке и повторному использованию металла, однако в среднесрочной перспективе это решение не принесёт результатов в связи с его дороговизной и времязатратностью. Что до полупроводниковых компаний, то им, похоже, останется надеяться лишь на накопленные запасы и увеличение объёмов производства со стороны альтернативных поставщиков. Стоит отметить, что потенциальным бенефициаром этой ситуации может быть Китай, которому, возможно, будет предложено закупать российский палладий по льготным условиям в обход ограничений. Однако пойдёт ли КНР на такой шаг — маловероятно, ведь для этого будет необходимо менять уже налаженную цепочку поставок, при этом рискуя ухудшением отношений с США.

Другие металлы

Россия занимает примерно 11% мирового экспорта никеля и 10% экспорта платины, которые также используются при производстве полупроводников и другого оборудования, такого как аккумуляторные батареи для электромобилей. Как и палладий, эти металлы не пострадали от санкций, однако и при остановке поставок компаниям-импортёрам будет достаточно просто перейти на других производителей. Так, Южная Африка в среднем добывает в 5 раз больше платины, чем Россия.

To the moon? Будущее полупроводникового рынка

Несмотря на текущие проблемы в отрасли и сопутствующий рост стоимости полупроводников, даже в краткосрочной перспективе спрос на них будет расти. Это связано, в первую очередь, с распространением сетей пятого поколения и решений в сфере интернета вещей (IoT), которые в последние несколько лет стали своего рода “buzzwords” в технологическом секторе.

Одним из мировых лидеров по внедрению 5G является Китай: на текущий момент в стране уже установлено 1,425 миллиона вышек, а в течение 2022 г. эту цифру планируют довести до 2 миллионов. Huawei — в числе главных производителей 5G-чипсетов наряду с Qualcomm, Samsung и MediaTek. Учитывая, что развитие 5G – один из приоритетов технологической политики Китая, ожидать его замедления в этом году не приходится.

Интернет вещей, в свою очередь, тесно связан с внедрением сетей пятого поколения. Стандарт 5G позволяет расширить полосу частот беспроводной связи от 30 до 300 Гц, в результате чего становится возможным передавать гораздо большее количество данных со сверхнизкой задержкой. Высокоскоростная передача данных обеспечивает коммуникации для “умных” носимых устройств и датчиков, которые уже применяются в целом спектре отраслей, включая медицину, промышленность, сферу услуг, автономный транспорт и многие другие. Уже сегодня IoT-устройств больше, чем людей на Земле: прогнозируется, что к 2025 г. в мире будет 41,6 млрд таких девайсов, а “умной” станет даже одежда. Полупроводниковый кризис, похоже, пока практически не останавливает рост спроса на устройства интернета вещей, что объясняется их низкой стоимостью: до пандемии цена на сенсоры, применяемые в сельском хозяйстве и промышленности, опускалась до $0,4 за штуку.

Получается, что в ближайшие годы ожидать спада спроса на полупроводники не приходится. С одной стороны, это хорошая возможность заработать здесь и сейчас для TSMC и других азиатских гигантов. С другой стороны, структурное повышение спроса будет означать появление ниш для новых и догоняющих игроков. Первой в ряду бенефициаров может быть китайская SMIC: хотя компания технологически отстает от передовиков рынка, производителям дешевых IoT-устройств, в том числе не требующих автономной работы, вполне могут подойти и чипы предыдущих поколений, выпускаемые SMIC. Впрочем, ожидать от Китая доминирования на полупроводниковом рынке пока однозначно рано – все будет зависеть от следующих политических шагов в технологической гонке Пекина и Вашингтона.